Trong lĩnh vực tài chính ngân hàng, nợ xấu là thuật ngữ phổ biến dùng để chỉ các khoản nợ khó đòi khi cho vay. Vậy nợ xấu là gì? Tại sao lại phát sinh nợ xấu? Người vay nợ phải chịu hậu quả gì khi dính nợ xấu? Hãy cùng Hitrade đi tìm lời giải đáp trong bài viết dưới đây nhé.

1. Nợ xấu là gì?

Trong làm ăn kinh doanh, chuyện vay mượn là điều khó tránh khỏi. Khi vay vốn ngân hàng và tới kỳ hạn trả nợ theo cam kết trong hợp đồng tín dụng, doanh nghiệp cần thực hiện theo đúng cam kết và thanh toán đầy đủ khoản vay bao gồm cả gốc lẫn lãi. Nợ xấu là thuật ngữ được định nghĩa là khoản nợ khó đòi hay quá hạn trên 90 ngày mà trong quan hệ vay mượn giữa doanh nghiệp và ngân hàng.

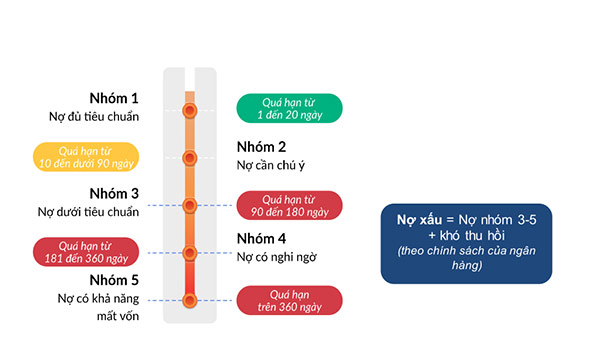

Ngành ngân hàng chia các khoản nợ vào 5 nhóm:

- Nhóm 1 (đủ tiêu chuẩn)

- Nhóm 2 (cần chú ý)

- Nhóm 3 (nợ dưới tiêu chuẩn)

- Nhóm 4 (nợ nghi ngờ)

- Nhóm 5 (nợ có khả năng mất vốn cao)

Ngân hàng sẽ dựa vào khả năng chi trả nợ của người vay để tiến hành tính toán và xếp các khoản nợ đã quá hạn vào nhóm phù hợp.

2. Những lý do làm phát sinh nợ xấu

Nợ xấu là điều mà không một ai mong muốn. Khi đó, những khách hàng sẽ rất khó để tiếp tục vay vốn tại các ngân hàng hay một công ty tín dụng nào khác. Cho nên, việc tìm hiểu những lý do phát sinh nợ xấu sẽ giúp mọi người tránh được nợ xấu:

- Chậm hoặc không thanh toán khoản tiền vay (thường chậm khoản vài tháng liên tục trở lên).

- Chậm hoặc không thanh toán thẻ tín dụng theo đúng quy định của thẻ (ví dụ không trả khoản thanh toán tối thiểu đúng hạn).

- Mất khả năng thanh toán dẫn đến tài sản thế chấp bị xử lý hoặc gán nợ, bán nợ (đối với hình thức vay thế chấp).

- Bị tổ chức tín dụng/ngân hàng kiện tụng ra tòa do không thanh toán nợ đúng thời hạn

3. Làm sao để thoát khỏi nợ xấu

Một số thông tin lời khuyên chia sẻ dưới đây chắc chắn sẽ giúp người vay hoặc có ý định vay tránh bị nợ xấu.

3.1 Kế hoạch sử dụng vốn và trả nợ

Trước khi làm thủ tục vay vốn, bạn cần xác định rõ nhu cầu và khả năng chi trả của bản thân để đưa ra con số phù hợp nhất. Người vay cũng cần lên kế hoạch sử dụng vốn theo từng giai đoạn cụ thể để số tiền đó được chi tiêu 1 cách hợp lý nhất.

Nếu số tiền định vay lớn hơn với khả năng tài chính của cá nhân, doanh nghiệp thì việc điều chỉnh lại chiến lược, kế hoạch sao cho phù hợp với thực tiễn là điều cần thiết. Đừng chỉ nghĩ đến nhu cầu trước mắt mà vướng vào vòng nợ xấu sau này.

3.2 Chú ý hạn trả nợ định kỳ

Các ngân hàng tại Việt Nam sẽ quy định về hạn trả nợ khác nhau. Thông thường, hạn trả nợ định kỳ sẽ được xây dựng từ sự thỏa thuận giữa cá nhân, doanh nghiệp và ngân hàng, rồi được ghi trong hợp đồng.

Do đó, để tránh tình trạng nợ xấu xảy ra, bạn nên chủ động theo dõi và thanh toán cho ngân hàng trước 3 – 5 ngày. Chỉ cần trả nợ trễ 1 ngày thì khoản tiền đó cũng sẽ bị quy về nợ xấu và ảnh hưởng rất nhiều đến uy tín cũng như mong muốn thiết lập những khoản vay tiếp theo.

3.3 Đẩy nhanh quá trình thu hồi nợ

Thu hồi nợ không chỉ giúp chủ kinh doanh chủ động hơn trong việc sử dụng dòng tiền để vận hành bộ máy hoạt động hiệu quả mà còn tránh rủi ro trong hoạt động kinh doanh mà điển hình là nợ xấu.

Đối với 1 doanh nghiệp lớn, việc xây dựng 1 phòng ban, đội nhóm phụ trách công việc thu hồi nợ là điều cần thiết. Bên cạnh đó, việc sử dụng các dịch vụ đòi nợ bên ngoài cũng được xem là giải pháp đòi nợ hữu hiệu nếu công ty bị hạn chế ngân sách cho việc xây dựng phòng ban riêng biệt. Ngày càng nhiều doanh nghiệp, cá nhân thuê các công ty đòi nợ chuyên nghiệp. Họ thấy được lợi ích từ việc hợp tác này: kết quả thu nợ nhanh hơn, tốt hơn; chi phí hợp lý,…

Tuy nhiên, nếu bạn là người bán hàng nhỏ, bán tập trung trong các chung cư, khu dân cư, chủ tạp hóa nhỏ,… và chưa có nhu cầu dùng phần mềm trả phí chuyên nghiệp thì những ứng dụng tích hợp tính năng nhắc nợ tự động sẽ là lựa chọn hàng đầu dành cho bạn.

Hiện nay, ngân hàng đưa ra nhiều chính sách có lợi cho người đi vay. Trường hợp đã ký hợp đồng vay vốn tại ngân hàng/tổ chức tín dụng, khách hàng hoàn toàn có thể chủ động thay đổi thời gian, kế hoạch trả nợ nếu cảm thấy nguồn lực tài chính của mình không đảm bảo. Ngân hàng sẽ xem xét lại và đưa ra giải pháp phù hợp nhất, có lợi nhất với khách hàng.

Ví dụ: ngày trả nợ tháng trong hợp đồng là 05 hàng tháng, nhưng khách hàng nhận lương vào ngày 07 hàng tháng thì có thể chủ động thỏa thuận để thay đổi kế hoạch trả nợ vào ngày 10 hàng tháng.

4. Hướng dẫn cách tra cứu nợ xấu

Thay vì phải ra ngân hàng thực hiện những thủ tục lằng nhằng. Giờ đây, bạn có thể dễ dàng tra cứu nợ xấu tại nhà qua các hướng dẫn sau đây:

Để thực hiện tra cứu, bạn tiến hành theo các bước dưới đây:

Bước 1: Đăng ký tài khoản cá nhân tại CIC

- Đầu tiên bạn cần truy cập vào website CIC để đăng ký tài khoản.

- Điền đầy đủ các thông tin cá nhân của bạn như hình dưới đây.

Lưu ý: cần phải đính kèm mặt trước, mặt sau CMND/CCCD và ảnh chân dung (tổng là 3 hình khác nhau).

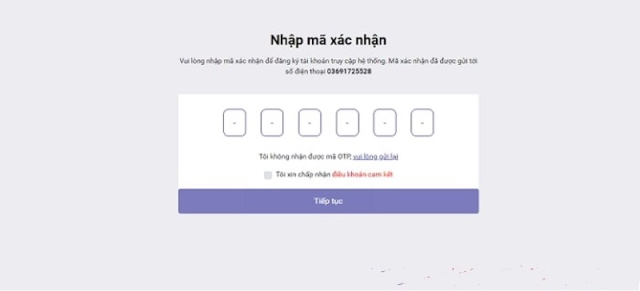

Bước 2: Xác thực mã OTP

- Sau khi đăng ký, bạn sẽ nhận được một mã OTP được gửi về điện thoại (số đã nhập ở biểu mẫu điền bên trên).

- Nhập mã OTP vào mục nhập như hình ảnh dưới đây.

Sau khi hoàn thành kê khai, thông tin cơ bản sẽ được gửi về tài khoản email của bạn

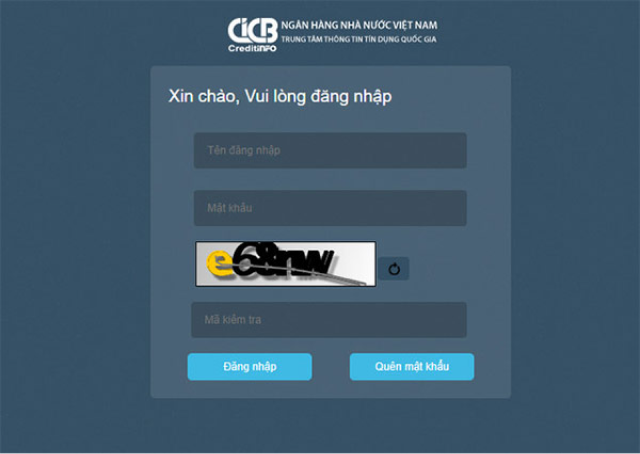

Bước 3: Đăng nhập tài khoản

Bạn truy cập vào trang web CIC và sử dụng tài khoản, mật khẩu đã đăng ký để đăng nhập.

Bước 4: Tra cứu thông tin CIC

Sau khi đã thực hiện đăng ký thông tin, bạn truy cập vào tài liệu hướng dẫn tạo báo cáo CIC để thực hiện khai thác báo cáo tín dụng nhé.

5. Tra cứu nợ xấu có mất phí không?

Khi tra cứu nợ xấu tại CIC, khách hàng sẽ gặp 2 trường hợp:

- Khai thác báo cáo miễn phí (áp dụng lần khai thác đầu tiên trong năm).

- Khai thác báo cáo tính phí (từ lần thứ 2 trong năm).

Phí khai thác báo cáo CIC cá nhân: 10.000đ – 30.000đ/lần

Trên đây là bài viết tổng hợp về nợ xấu là gì? Ảnh hưởng của nợ xấu là gì? Hi vọng sẽ giúp ích bạn đọc hiểu rõ hơn về vấn đề này, giúp cá nhân và doanh nghiệp tránh khỏi nợ xấu và những rủi ro không đáng có